Vecka 4 av årsutmaningen – dags för något som vissa tycker är toppen, medan andra verkligen inte gillar det: Budgeten.

Förra veckan tittade du på hur dina utgifter har sett ut bakåt i tiden – nu ska du göra en plan för framtiden. Du vet hur stora dina inkomster är, så nu ska dina inkomster fördelas på ett sätt som tjänar dig och din framtid. Redan förra veckan delade du in dina utgifter i kategorier, så använd nu samma kategorier när du ska göra din budget.

Sparande

Sparande kan läggas till först eller sist i budgeten, men mitt förslag är att det är det första du skriver in. På så sätt lurar du dig själv och din hjärna att tro att du har en mindre mängd pengar att spendera på annat. Denna princip kallas ”pay yourself first”, eller betala dig själv först, eftersom du betalar in till din egen framtid. Sätt samtidigt upp en automatisk dragning på motsvarande summa från ditt lönekonto till ett annat konto – buffertkonto eller investeringskonto, beroende på var du är i din sparresa – så att du vänjer dig vid att det är pengar du inte har tillgängliga.

Hur mycket ska man spara då? 10 % av lönen efter skatt är den gängse rekommendationen, även om vi inom FIRE-rörelsen tycker att det är en låg summa att spara. Har du inte sparat alls tidigare är det en bra start, så kan du öka successivt.

Fasta kostnader

Börja sedan din budget med dina fasta kostnader. Fasta kostnader är sådana som inte förändras nämnvärt, och som du inte kommer undan. Hit räknas ränta och eventuell amortering på bolån, alternativt hyra om du bor i hyresrätt, kostnader för el, vatten, värme (om de inte ingår i hyran), internetabonnemang, och kostnad för förskola/fritids för barn.

Du kan givetvis ha fler fasta kostnader (bil- och hemförsäkringar kan räknas till fasta kostnader), men dessa är exempel som många har. Placera ut dem under rätt kategorier i din budget.

Rörliga kostnader

Sedan kommer alla kostnader som du kan påverka och som inte är lika varje månad. Hit hör mat, nöjen, streamingtjänster, kläder, med mera. Utifrån det underlag du skapade förra veckan, gör nu en uppskattning för hur mycket du kan klara dig på och fortfarande vara nöjd med livet. Om du tidigare haft en budget som precis gått ihop utan utrymme för sparande kommer du nu, eftersom du ska sikta på att ha ett sparande, behöva dra ner på något eller några kategorier.

Om du inte har något sparat, och därmed inte har någon buffert att ta av om du får oväntade utgifter, bör du även budgetera för detta. Skapa en kategori som heter ”oväntade utgifter” och sätt en summa där. Om du inte behövt utnyttja denna summa en månad, för över den till ditt sparande istället (till din buffert). ”Oväntade utgifter” är inte tänkt för sådant som ett spontant klädinköp för att du hittade en supersnygg tröja (det går under ”Kläder”), utan just för oväntade utgifter som om diskmaskinen går sönder eller du behöver ett oväntat besök hos tandläkaren. När du har en buffert på plats – och vi kommer dit vecka 6 – behöver du inte längre ha denna kategori kvar, om du inte vill.

50-30-20-budgeten

50-30-20-budgeten (skapad av en konkursexpert och amerikansk senator vid namn Elizabeth Warren) är ett sätt att fördela sina utgifter. Enligt denna idé ska 50% av dina inkomster gå till ”needs”, 30% gå till ”wants”, och 20% gå till sparande och/eller att arbeta ner skulder. Detta är en bra utgångspunkt för din budget.

”Needs” (behov) ska utgöra max 50 % av din inkomst (efter skatt). Denna kategori inkluderar boendekostnader, mat, transport (som är nödvändig, inte nöjeskörning), försäkringar, mm.

”Wants” (vill ha) ska utgöra max 30 % av din inkomst, och består av sådant som nöjen, restaurangbesök, hobbies, gymkort, resor, kläder som inte är nödvändiga, m m.

De sista 20 % ska gå till ditt sparande (helst 10 % eller mer), eller till att arbeta av dina skulder. Ju mer skulder du har, framför allt om de är dyra sett till räntor och avgifter, desto mer av dessa 20 % bör gå till att betala av skulderna.

Detta tankesätt kan hjälpa dig att avgöra hur mycket du ska lägga på varje kategori i din budget. Givetvis är det inget komplett svar på hur mycket du ”får” lägga på varje kategori, och ibland är det svårt att avgöra om något är ett ”want” eller ”need” (i Sverige är en ordentlig vinterjacka nog ett ”need”, men en andra vinterjacka är snarare ”want”), men det kan ge en fingervisning.

Livets roliga

En budget – eller privatekonomi över huvud taget, för den delen – handlar inte om att minimera allt och leva som en asket. Att hantera sin ekonomi handlar om att göra val. Tänk på de drömmar och mål du satte vecka 1 – hur kan din budget hjälpa dig att leva i enlighet med dina drömmar? Vad värderar du? Du behöver inte dra ner varje kategori till absolut minimum (såvida du inte är djupt i skuldsättning och faktiskt behöver börja med att gräva dig ut), utan lägg en budget där du får använda en del av dina pengar till sådant du värderar. Det kan vara att göra utrymme för ett restaurangbesök i månaden, för att köpa ”craft beer” (som killarna i How to money-podden gör), eller något helt annat. Jag värderar till exempel att få göra mina fotoböcker, trots att en fotobok när jag är klar med den oftast kostar tusenlappen (de är rätt många sidr!), och vi har också gett oss själva utrymme till en större matbudget än vi skulle kunna ha, eftersom vi värderar det.

Poängen är att man inte kan ha stora utgifter i alla kategorier – men har man låga utgifter i de flesta kategorier, då håller oftast budgeten för att du ska kunna unna dig i någon kategori. Ekonomisk frihet i framtiden ska inte ske på bekostnad av att livskvalitén i nuet blir sådan att du inte vill fortsätta med det.

Excel, app eller papper och penna?

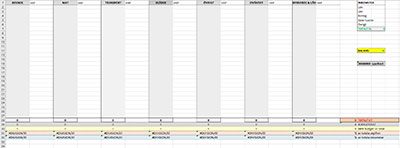

Själv använder jag Excel för att följa mina utgifter, men det finns flera appar som gör samma sak. Bankerna har också blivit allt bättre på att göra en egen sortering av dina utgifter så att du kan få ut dem på så sätt, men det fungerar givetvis bara om du använder samma bank för allting (det gör inte jag). Du kan givetvis också använda gammalt hederligt papper och penna (men tappar då trevliga funktioner som att kunna räkna ihop summor automatiskt). Det viktigaste är att använda en metod som fungerar för dig.

Och sedan då?

Det viktiga är att du, när du är klar med din budget, faktiskt använder den. Återkom regelbundet till den och skriv ner dina utgifter efter hand som de händer, åtminstone någon gång i veckan i början, för att hinna korrigera om det är något som drar iväg alldeles för mycket. Gör du allting enbart i efterhand vid månadens slut kommer du inte kunna korrigera något.